中国第三方支付行业规模持续扩大,预计未来三年复合增速16%,手续费率有望提升[图]

2019-07-12 来源:中国产业信息网

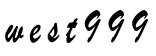

第三方支付是指独立于商户和银行并且具有一定实力和信誉保障的独立机构,为商户和消费者提供交易支付平台。第三方支付业务可以分为银行卡收单、网络支付、预付卡发行与受理三种类型,以收取手续费盈利。根据据调数据显示,2017年第三方支付行业中,银行卡收单业务规模占比32%,网络支付规模占比68%,其中网络支付中超80%为移动支付。

第三方支付业务类型

数据来源:公开资料整理

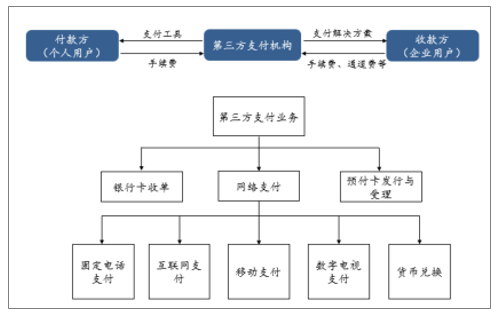

2013-2020年中国第三方支付交易规模业务结构

数据来源:公开资料整理

从第三方支付行业的产业链来看,主要包括监管部门、商业银行、第三方支付机构、清算机构、商户、消费者以及基础支持服务商。第三方支付行业的监管部门为中国人民银行,商业银行负责处理本机构所属账户的支付交易,第三方支付机构为商户和消费者提供支付服务并收取商户手续费,清算结构包括网联和银联,为商业银行和第三方支付机构提供交易处理和资金清结算等服务,基础支持服务商则为第三方支付机构提供软硬件支持等技术服务。银行卡收单业务中收取商户的手续费主要在产业链环节中的商业银行、清算机构以及收单机构之间分配,网络支付业务还需要给支付宝/微信等机构分成账户端手续费。

一、银行卡收单市场

银行卡收单业务是指收单机构通过各类POS机终端受理银行卡刷卡消费等支付类交易资金的业务,收单主体包括银行和第三方。2010年,监管层对第三方支付机构开放银行卡收单业务,并实行牌照监管,第三方银行卡收单交易规模迅速增长。

随着中国银行卡数量稳步增长,POS机渗透率进一步提升,银行卡交易量继续增长,中国银行卡收单市场仍有持续增长态势。

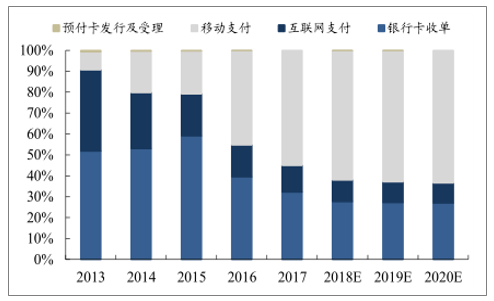

银行卡发卡数量持续增长,信用卡增速明显。截至2018年末,全国银行卡在用发卡数量75.97亿张,同比增长13.51%。其中,借记卡在用发卡数量69.11亿张,同比增长13.20%;信用卡和借贷合一卡在用发卡数量6.86亿张,同比增长16.73%。全国人均持有银行卡5.46张,同比增长12.91%,其中人均持有信用卡和借贷合一卡0.49张,同比增长16.11%。数据显示,全国的发卡量保持稳步增长,信用卡增速明显。目前信用卡发卡数量及人均持有量远低于借记卡,随着中国个人信用体系的完善以及金融机构风控能力的提升,预计未来信用卡及其增值服务的增长空间很大,基于银行卡的支付及增值业务将呈现较好的发展趋势。

2011-2018年中国银行卡/信用卡发卡量情况(亿张)

数据来源:公开资料整理

2011-2018年中国银行卡和信用卡人均持有量(张)

数据来源:公开资料整理

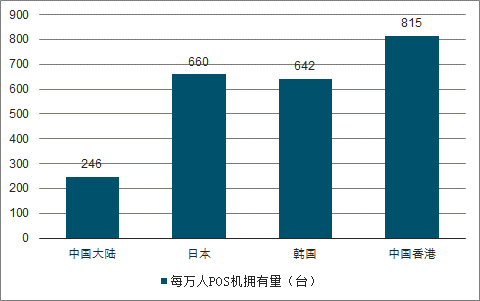

截至2018年末,银行卡跨行支付系统联网商户2733.00万户,联网POS机具3414.82万台,较上年末分别增加140.40万户和295.96万台。全国(大陆地区)每万人对应的POS机数量为245.66台,同比增长8.91%,根据调查数据显示,2016年中国香港、日本、韩国的万人POS机拥有量分别为815/660/642台,由此可见中国每万人对应的POS机数量仍有较大提升空间,POS机渗透率有望进一步提升。此外,随着移动支付方式的多样化,POS机具从只能受理银行卡物理刷卡升级为接受扫码及NCF等全渠道支付方式,支付场景的不断丰富以及生物识别等高新技术的广泛应用有望带来智能POS机终端向市场的进一步渗透。

东亚部分地区每万人POS机拥有量(台)

数据来源:公开资料整理

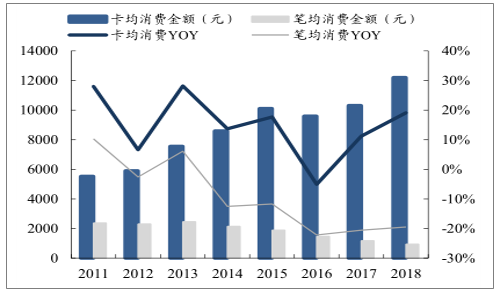

2018年,全国共发生银行卡交易2103.59亿笔,金额862.10万亿元,同比分别增长40.77%和13.19%,日均5.76亿笔,金额2.36万亿元。其中,银行卡存现业务78.63亿笔,金额60.03万亿元,同比分别下降18.44%和11.62%;取现业务140.87亿笔,金额58.90万亿元,同比分别下降18.65%和9.49%;转账业务900.73亿笔,金额650.42万亿元,同比分别增长41.08%和16.15%。消费业务983.36亿笔,金额92.76万亿元,同比分别增长67.73%和35.09%。数据显示,银行卡交易笔数保持较快增长,其中,存现和取现业务笔数有所下降,而转账和消费业务笔数快速上升,居民非现金支付的习惯逐渐养成。此外,银行卡在消费中的使用进一步增长,且呈小额高频态势。2018年,全年银行卡渗透率达48.97%,比去年上升0.26个百分点。卡均消费金额达1.22万元,同比上升19.06%;笔均消费金额943.28元,同比下降19.46%。

2011-2018年中国银行卡消费情况

数据来源:公开资料整理

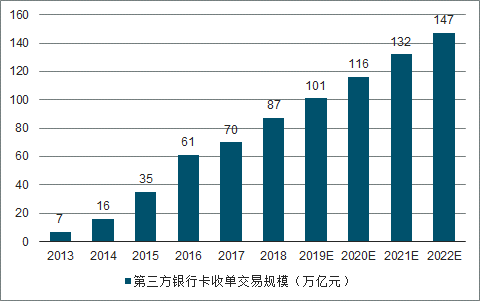

线下POS机收单市场的主要参与者是商业银行和第三方支付机构。2010年以来,随着监管层放开对第三方机构的银行卡收单业务,第三方机构迅猛发展,不断抢占银行系市场份额,目前第三方机构的收单业务交易规模已超越银行系,并有进一步扩大趋势。第三方机构份额的逐年提升主要由于:1)银行业务众多,收单业务只是其中之一,银行投入精力有限,并且与其他主业相比,收单业务利润较低,银行积极性不高。2)银行同时作为发卡行与收单者,角色特殊,同业间关系不易处理。3)银行风控严格,管制约束较多,主要服务较大的企业客户,而第三方支付机构机制灵活,积极拓展中小商户,对中长尾市场的客户覆盖能力较强。

2013-2015年间第三方银行卡收单交易规模增长率均超100%,2017年第三方银行卡收单交易规模达到70.4万亿元,预计2018-2021年这一市场复合增长率将达15%。

2013-2022年中国第三方银行卡收单交易规模及预测

数据来源:公开资料整理

二、网络支付市场

随着非现金支付习惯的养成和扫码支付场景在更多行业的渗透,移动支付交易规模有望继续保持快速增长。目前,线下扫码主要集中在商超和餐饮行业,线下餐饮扫码支付渗透率达80%,商超、零售扫码支付渗透率也均在70%以上,而娱乐、交通、酒店、医疗等场景扫码支付渗透率仍然较低。在交通出行领域,公交、出租车、共享单车、停车场、高速公路等场景支付具有刚需、高频、小额的特点,预计未来将成为支付公司必争之地,增长潜力较大。同时,娱乐、酒店、医疗等平均消费水平较高的支付场景也有望成为移动支付的重要增长点。

不同场景线下扫码支付渗透率

数据来源:公开资料整理

三、第三方综合支付

第三方综合支付交易规模=第三方银行卡收单交易规模+第三方网络支付交易规模。

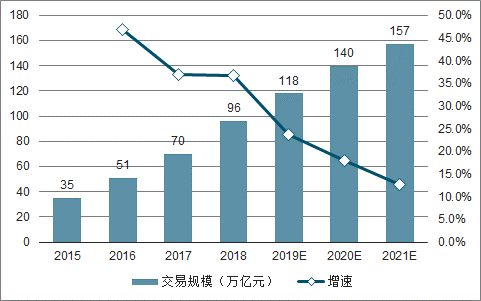

2015-2021年第三方银行卡收单交易规模及预测

数据来源:公开资料整理

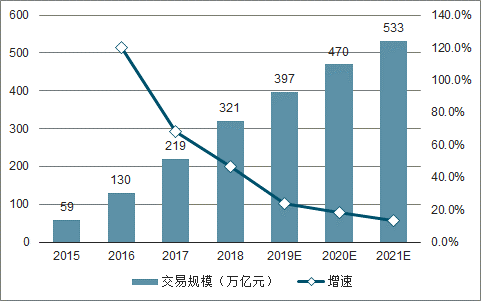

2015-2021年第三方网络支付交易规模及增速预测

数据来源:公开资料整理

2015-2021年第三综合支付交易规模总计及增速预测

数据来源:公开资料整理

预计2019-2021年中国第三方综合支付交易规模分别为397/470/533万亿元,预计未来三年复合增速约16%,这一判断与预测的数据相差不大,未来三年复合增速略高于预计的15%。

市场格局方面,大型第三方支付机构在行业保持优势地位,占据较大的市场份额。的交易金额排名全国前十的第三方支付机构业务总和占互联网支付业务总金额的75.18%,前十名的第三方支付机构每家的交易规模均在1万亿以上。交易规模在1千亿到1万亿的机构有31家,其业务量占交易总金额的20.92%。行业中交易流水比较大的第三支付公司包括银联商务、拉卡拉、通联支付、瑞银信等。

第三方支付机构互联网业务量区间分布

数据来源:公开资料整理

四、行业政策

1、监管收紧,第三方支付牌照只减不增,牌照价值凸显。

自2011年到2015年央行一共发放271张第三方支付牌照,2015年后对非银行机构未再审批支付许可。根据中国人民银行网站的公告统计,截至2019年初,共238家支付机构拥有牌照,绝大多数还受到地域限制,支持全国范围银行卡收单的仅剩33张。现存第三方支付牌照变得稀缺,牌照价值凸显,尤其是全国性牌照,第三方支付行业形成了天然壁垒,存在较高的进入门槛。同时,2018年以来监管部门对违规机构密集开出大额罚单,支付行业向合规方向发展,有望加速行业出清。

2、客户备付金100%交存,规范行业运营,对中小支付机构形成冲击。

2018年6月29日,央行发布《关于支付机构客户备付金全部集中交存有关事项的通知》,规定自2018年7月9日起,按月逐步提高支付机构客户备付金集中交存比例,到2019年1月14日实现100%集中交存。客户备付金是指收付款双方通过第三方支付机构进行交易过程中,由于资金在账户之间流转的时间差,第三方支付机构预收的代付资金。为了保证备付金的安全,监管机构要求备付金100%存放到指定机构,且不计付利息。该政策使得备付金利息收入消失,对支付机构收入产生负面影响,尤其对中小型支付机构产生一定冲击。根据调查数据显示,备付金利息收入在大型支付机构的收入占比约为5%,而小型支付机构盈利模式单一,对客户备付金依赖较重,备付金利息营收占比达到30%。备付金的100%交存政策有望规范行业运营,对于较为依赖备付金利息收入的中小支付机构形成冲击。

3、“断直连”出台,行业监管走向规范。

央行规定,自2018年6月30日起,支付机构受理的涉及银行账户的网络支付业务必须全部通过网连平台处理。断直连是指第三方支付机构与各地银行的清算账户切断连接,所有交易必须通过网联或者网银实现集中的跨行转接清算,行业监管走向规范。政策降低了渠道壁垒,为中小支付机构营造更公平的竞争环境,助推第三方支付机构服务创新。

五、行业展望

1、增值服务提供新的盈利点

随着智能POS的普及和大数据挖掘、云计算技术的利用,支付交易数据可以被商户合理利用于分析消费者行为,针对其消费特征和偏好制定或改善营销策略,提高用户粘性或忠诚度,开发用户潜在消费需求等。目前银行及第三方支付等众多接口碎片化严重,商户需要服务机构能够满足支付聚合、预订服务、管理会员管理、后台数据分析等多方面需求,因此第三方支付机构根据支付场景输出更多的行业解决方案及增值服务成为新的发展趋势,第三方支付公司逐渐从仅提供基础支付服务转型为提供增值服务和综合解决方案,摆脱单一利润模式,让支付平台化。

2、低费率竞争有望终结,收单费率有提升趋势

“96费改”前,刷卡手续费实施政府定价,不同类型商户费率有所不同,其中餐娱类商户手续费率1.25%,一般类商户手续费0.78%,民生类商户手续费0.38%,公益类商户约0%(减免发卡行和银行清算组织费率,收单机构按服务成本进行收费),发卡行,银行清算组织和收单机构基本按照7:1:2的固定比例进行利润分配。商户的分类费率带来了低价竞争行为,业内称为“套码”,一些尤其是小型的第三方支付机构将高费率的用户调整为低费率用户收取较低的手续费从而获取更多的用户,由此长期以来市场上的手续费率较低。

96费改前后银行卡收单手续费在产业链环节的利润分配

- | 商户类别及费率 | 发卡行分配比例 | 清算组织分配比例 | 收单机构分配比例 |

96费改前 | 分为餐娱类(1.25%)、一般 类(0.78%)、民生类(0.38%) 和公益类(约0%) | 约70% | 约10% | 以20%为基础上下 浮动 |

96费改后 | 取消按商户类别分类设定, 刷卡手续费执行统一费率 | 实行借贷分离。信用卡 费率上限0.45%,金额 上不封顶;借记卡费率 上限0.35%,封顶13元, 分配比例约77%-58% | 清算机构向收单机构 和发卡机构计收,费 率上限为0.065%,封 顶6.5元,分配比例约 14.4%-11% | 收单服务费由政府 指导定价改为实行 市场调节,分配比例 约约8.6%-31% |

数据来源:公开资料整理

对于受理支付宝、微信支付等扫码支付业务,收单机构负责拓展商户,与商户签订扫码支付受理协议,交易通过中国银联、网联公司等转接清算机构转送支付宝、微信支付。收单机构依据与商户签订的扫码支付受理协议约定的费率向商户收取手续费,扣除支付宝/微信支付的账户端手续费,剩余部分即为收单机构取得的扫码支付收单净费率。而对于银联扫码业务,基本遵循银联卡收单业务的利益分配机制。

2018年12月,中国银联发出“关于加强减免类等商户管理函”,将每日对商户交易中的终端唯一标识与商户入网注册时的终端唯一标识进行对比,从根本上终结了POS跳码套利等违规行为。一系列行业监管的规范为收单费率提升提供了基础,自2018年9月起,多家第三方支付机构如拉卡拉、付临门、随行付、开店宝等都上调了收单手续费,支付宝也在2019年2月将商家回二维码收款费率上调回0.6%。低费率恶性竞争的局面有望终结,收单费率有提升趋势。

相关报告:智研咨询发布的《2019-2025年中国第三方支付行业市场专项调研及投资前景分析报告》

版权申明:本站文章部分自网络,如有侵权,请联系:west999com@outlook.com

特别注意:本站所有转载文章言论不代表本站观点!

本站所提供的图片等素材,版权归原作者所有,如需使用,请与原作者联系。