中国储存器DRAM行业市场需求及中国、国外储存器发展趋势分析[图]

2019-07-12 来源:中国产业信息网

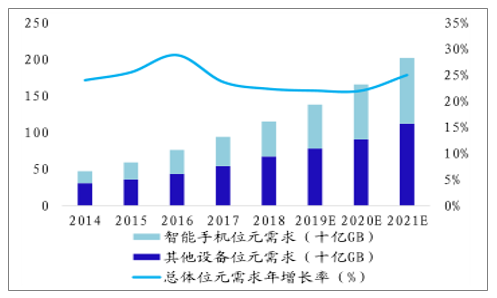

虽然DRAM总体位元需求依然会维持在20%左右,但需求结构正在发生改变。智能手机出货量面临瓶颈的背景下,移动端DRAM需求增长主要来自单机内存容量的提升。但服务器和企业用DRAM需求则受益于大数据和AI训练等新需求而快速增长。新兴需求推动当前高度集中的DRAM市场格局难以适应推陈出新不断发展的需求变化,正是新厂商的进入良机。随着移动端增长结构的改变,以及大数据、AI和数据中心等新需求的兴起,DRAM市场正面临巨大的增长机会和结构性变化。

DRAM存储器和Flash闪存芯片是当前市场中最为重要的存储器。DRAM是最为常见的系统内存,虽然性能较为出色,但是其断电易失,相比于其同级别的易失性存储器,其成本更低,故而其在系统内存中最为常见;Flash则是应用最广泛的非易失性存储,其断电非易失性使其主要被应用于大容量存储领域。

DRAM:内存常用的存储介质。DRAM的数据可存储时间非常短,其使用电容存储来保持数据,因而必须每隔一段时间进行一次刷新,否则信息就会丢失。与SRAM相比,DRAM虽然速度更慢,且保持数据的时间也相对较短,但其价格却更加便宜。由于技术上的差别,DRAM的功耗较低,集成度高且体积更小,并且在速度上也优于所有的ROM,故而被广泛的应用。

Flash:大容量闪存。在存储器发展的早期,ROM一直作为系统的主要存储设备,但目前其已被Flash全面代替了。在特点上,Flash兼具RAM和ROM和优势,其不仅断电后不会丢失数据,而且具有电子可擦除、可编程性能。虽然在读取速度上Flash略逊于DRAM,但是其速度仍然较快,且其成本远低于DRAM。在分类上,目前Flash主要分为NOR和NAND两种类型,二者区别主要在于读取方式存在差异,以及存储单元的连接方式不同。

NORFlash:NORFlash以“字”为基本单位,可以直接运行装载在其中的代码(XIP)。相比NANDFlash,NORFlash的写入速度更慢,且其成本更高,因此其主要被应用于DVD、功能手机、USBKey、TV、机顶盒、物联网设备等小容量代码闪存领域,目前在0-16MBFlash市场上,NORFlash占据了大部分的市场份额。NORFlash可分为串行和并行,其目前以串行为主,具有XIP特性,但成本较高,主要占据小容量市场。此外,由于串行的接口简单、更加轻薄小巧、功耗和系统总体的成本也更低,所以虽然在读取速度上,其不及并行NORFlash,但仍已成为主要系统方案商的首选。

NANDFlash:NANDFlash以“块”为基本单位,其单位容量的成本低,写入与读取速度也均优于NORFlash,但用户不能对NANDFlash上的代码进行直接运行,因此,很多开发板在使用NANDFlash的同时,另需一块NORFlash来运行启动代码。由于具有NANDFlash写入和擦出速度快、成本低等特点,其主要被应用在大容量存储领域,如嵌入式系统(非PC系统)的DOC(芯片磁盘),以及常用的闪盘,比如手机、平板电脑、U盘、固态硬盘等。

DRAM存储器读写快成本高

- | DRAM | NANDFllash | NORFlash |

成本 | 高 | 低 | 中 |

是否易失 | 易失性 | 非易失性 | 非易失性 |

随机读取 | 极快 | 较慢 | 较快 |

擦除/写入速度 | 极快 | 快 | 较慢 |

容量 | 低(MB/GB) | 高(TB/GB) | 中(MB/GB) |

数据来源:公开资料整理

在DRAM中,又可以根据技术规格的不同可以分为DDR系列、GPDDR系列、LPDDR系列等类别。其中DDR系列为普通DRAM,GPDDR全称图形用双倍数据传输率存储器(GraphicsDoubleDataRate),是一种高性能显卡使用的同步动态随机存取存储器,专为高带宽需求计算机应用所设计。LPDDR指的是低功耗双倍数据传输率存储器(LowPowerDoubleDataRateSDRAM),主要用于便携设备。目前DDR和DDR2已经基本退出市场,而以DDR3、DDR4以及LPDDR系列为主。

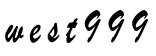

DRAM技术规格不断发展下一代为DDR5

数据来源:公开资料整理

DDR3属于SDRAM家族的内存产品,提供了相较于DDR2更高的运行效能与更低的电压,是DDR2的后继者(增加至八倍),也是现时流行的内存产品规格。DDR3采用8bit预取设计,而DDR2为4bit预取,这样DRAM内核的频率只有等效数据频率的1/8,DDR3-800的核心工作频率只有100MHz。其次,DDR3采用点对点的拓扑架构,以减轻地址/命令与控制总线的负担。最后,DDR3采用100nm以下的生产工艺,将工作电压从DDR2的1.8V降至1.5V,增加异步重置(Reset)与ZQ校准功能。

DDR4内存是目前市场上新锐的DDR系列内存规格,第一条DDR4内存是在2014年由三星研制成功。DDR4相比DDR3最大的区别有三点:16bit预取机制(DDR3为8bit),同样内核频率下理论速度是DDR3的两倍;更可靠的传输规范,数据可靠性进一步提升;工作电压降为1.2V,更节能。

在未来,DDR5规格也将到来,2018年10月,Cadence和镁光公布了自己的DDR5内存研发进度,两家厂商已经开始研发16GBDDR5产品,并计划在2019年底实现量产目标。DDR5的主要特性是芯片容量,而不仅仅是更高的性能和更低的功耗。DDR5预计将带来4266至6400MT/s的I/O速度,电源电压降至1.1V。与DDR4相比,改进的DDR5功能将使实际带宽提高36%,即使在3200MT/s和4800MT/s速度开始,与DDR4-3200相比,实际带宽将高出87%。与此同时,DDR5最重要的特性之一将是超过16GB的单片芯片密度。

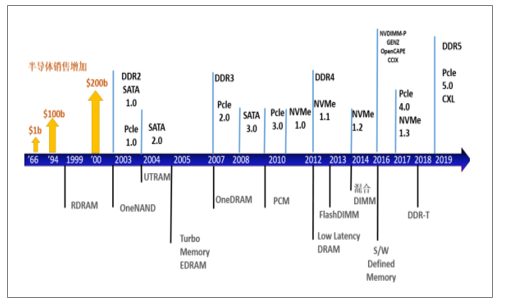

新技术和新结构支持DDR5功耗控制和性能提升

数据来源:公开资料整理

LPDDR(LowPowerDoubleDataRateSDRAM)是DDRSDRAM的一种,又称为mDDR(MobileDDRSDRAM),是美国JEDEC固态技术协会面向低功耗内存而制定的通信标准,以低功耗和小体积著称,专门用于移动式电子产品。而DDR/DDR3/DDR4/DDR5是内存颗粒,内存条是把多颗颗粒一起嵌入板中而成,用于电脑等。

一、市场需求

从2018年下半年开始DRAM价格进入下行周期。而通过供需分析,认为DRAM供给当前处于由于技术节点进步放缓造成的低增长平台期,同时需求在5G、AI、大数据等应用拉动下会维持较高增速。预计DRAM市场在2019年消化库存,并在2020年前后重新达到供需平衡。

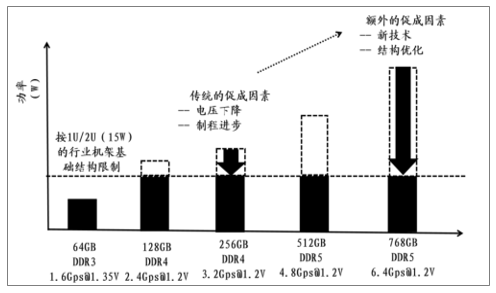

DXI价格指数从2H18开始下滑,表明DRAM景气度向下

数据来源:公开资料整理

DRAM是存储器市场上的常青树,从1966年IBM研发出世界上第一块易失性存储器(DRAM)开始,它就一直在我们的计算系统中占据着核心位置。从现有的计算机系统结构来看,存储器分为缓存、内存(主存储器)、外存(辅助存储器)三大类。其中缓存要求速度高,但容量小,通常使用SRAM。内存要求一定的读写速度和用来支持运行程序本身及所需数据的空间,相比于SRAM,DRAM保留数据的时间较短,速度也相对较慢,但从价格上来说DRAM价格较SRAM便宜很多,且由于技术区别,DRAM体积小、集成度高、功耗低,同时其速度比所有ROM都快,因此一直都是内存的不二之选。至于外存,相当于电脑的数据仓库,对读写速度要求不及前二者,对容量需求巨大。

三大存储器所用的介质中,MDRAM的地位最稳固,市场最大。因为SRAM虽然价高,但是容量多年来增长很少,只需满足计算机内部的数据传递即可。而外存容量需求的增长又过快,导致需要不停寻找新的介质。随着数据的大量产生和电子设备的小型化趋势,外存的介质一直在变化以适应需求,从磁盘/光盘/硬盘向Flash和SSD转变。只有DRAM从诞生伊始就具备高密度、高容量的特点,从最初的K级到现在的GB级,DRAM本身的原理并没有太大改变。

在半磁性存储介质作为外存的年代,DRAM几乎就是半导体存储器的代名词。进入新世纪后,便携设备的发展和半导体技术的成熟推动存储器竞争向着DRAM和Flash双线作战的格局演变。而在这个过程中,又可以分为NOR时代和NAND时代。在智能机普及之前,便携设备对存储空间的要求并不大,加上NORFlash支持随机访问的特性使它可以像普通ROM一样执行程序,使它成为便携设备的主流存储载体。在2002年,DRAM占据了整个存储器市场55%的销售额,而NORFlash占21%。NANDFlash只占8%,主要用于MP3、SD卡和U盘等需要较大储存空间的应用场合

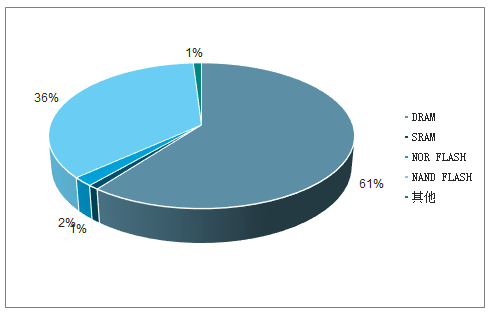

2018年闪存市场已替换为NANDFlash

数据来源:公开资料整理

到了智能机和便携设备时代,形势发生了根本的转变,NANDFlash快速取代NORFlash成为闪存的主流。从2008年到2018年的十年间,智能机出货量的不断攀升和单机存储容量的不断扩大成为推动DRAM和NANDFlash需求不断扩大的主要力量之一。据调查数据估计,2018年存储器市场有61%的份额属于DRAM,NANDFlash则占36%。剩下只有5%留给NORFlash以及ROM和SRAM。在外存介质洗牌的过程中,DRAM的市场份额一直维持在50%以上,充分体现了它技术上的可扩展性和市场的巨大需求。

从市场表现上来看,存储器市场呈现明显的周期波动的特性。但是从长期趋势上看,周期波动的幅度正在逐渐减小,行业整体向上趋势明确。从过去30年的存储器市场看,存储器市场大致经历4次大回调,分别是1995—1998年间、2001年互联网泡沫破裂、2007—2008年间、以及2011—2012年间。这四次回调的幅度分别为58%、50%、23%和17%。这背后的原因主要是需求端结构的多样化以及更快地供求再平衡。

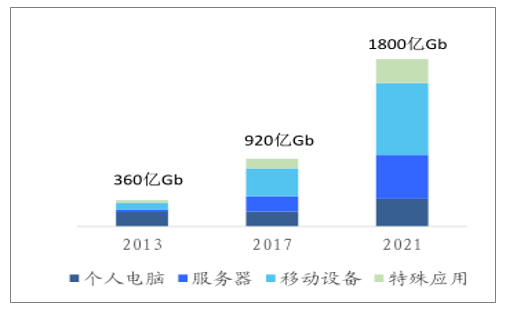

从需求端来看,存储器的需求结构正快速向着多样化转变,云服务和大器数据等应用带来地服务器DRAM需求将成为DRAM市场未来的强大增长动力。

当前DRAM的应用领域分为移动设备、服务器、PC、消费电子等主要领域。据调查数据统计,2018年DRAM需求增提长22.3%,其中服务器应用连续两年保持最快增速。

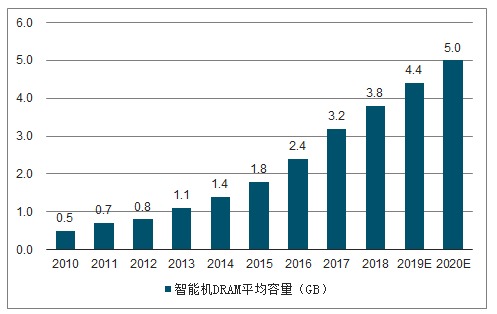

智能机DRAM需求增长方式的转变,从出货量+单机容量的“双量齐升”转变为容量提升的单点拉动。2018年的DRAM位元需求将由过去的智能机需求单点拉动转变为智能机需求和服务器需求齐头并进。在智能机出货量增长乏力的背景下,智能机内存容量的增长成为移动端DRAM需求增长的主要动因。虽然移动端DRAM在未来依然会是最重要的DRAM市场,但它的增长速度会因为增长方式的改变而有所放缓。

2010-2020年智能机DRAM平均容量及预测

数据来源:公开资料整理

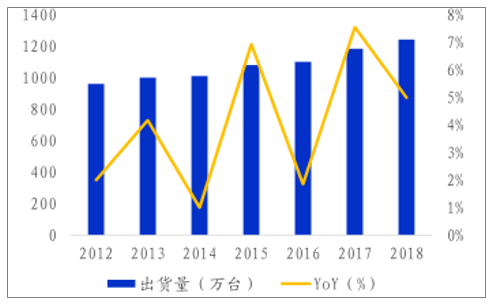

服务器DRAM需求快速崛起。2018年全球服务器出货量约为1242万台,同比增长5%。虽然出货量增速看似不高,但单机容量却在迅速上升。据调查数据估计,2018年服务器平均内存装载量已达到145GB,预到计到2021年标准型服务器的DRAM平均容量将达到366GB,CAGR将达26%。

服务器领域还有一个不容忽视的趋势是数据中心的快速发展。相比于服务器10%以下的整体增长率,数据中心的增长高达20%左右。据调查数据统计,平均一座IDC可容纳约8000至15000个服务器机架,而一个机架可搭载4台以上不同尺寸的服务器,据估算将拉动1000万GB至200万GB的服务器DRAM位元需求。

全球服务器出货量增长稳定

数据来源:公开资料整理

除了传统服务器以外,深度学习等特殊需求的服务器也将有力地驱动存储需求。根据调查数据估计,一台用于AI训练的服务器,其DRAM需求是普通服务器的6倍,SSD需求是普通服务器的2倍。而2021年具备AI训练能力的服务器出货量将达到全球服务器出货量的八分之一,到2025年,这个比例有望增长两倍。在以上这些因素的共同作用下,未来两年DRAM和NANDFlash的需求仍将保持20%和40%的复合年增长率。

服务器领域DRAM需求增速加快

数据来源:公开资料整理

从供给端看,DRAM供给增速处于整体放缓的趋势。DRAM位元供给的增长来源以工艺进步带来的密度提升为主,以产能扩张带来的投片量提升为辅。但是近年来DRAM在进入20nm制程以后,制程提升开始遇到瓶颈,主流厂商出于成本和研发难度的考虑,对1Xnm及以下制程的开发应用比较谨慎。目前三星、镁光、海力士正在从20nm向18nm艰难挺进,台湾厂商除南亚科外仍主要采用38nm制程。制程推进放缓和存储密度增速降低直接导致DRAM综合位元供给增速下降。

DRAM需求年增速稳定在以上20%

数据来源:公开资料整理

DRAM工艺推进放缓,产能波动基本稳定。全球DRAM产能和投片量在2010-2013年间有一阵明显的洗牌。2010年40nm制程DRAM产品开始进入主流市场,在随后三年里制程工艺前沿快速提升到20nm。主导技术换代的三星和海力士在维持产能不变的情况下获得了存储密度和成本的双重优势,导致其他厂商市场份额下降,当时的第四大DRAM厂商尔必达在破产后被镁光收购。2013—2017年从供给端来看是一个产能的平台期,总体产能稳定,20nm制程占比逐步提升。DRAM价格在这一时期先抑后扬,主要是在消化前期制程提升带来的丰富供给。当前DRAM市场的弱势与2013年的根本不同在于目前没有制程的跨越式发展,供求关系没有质变。

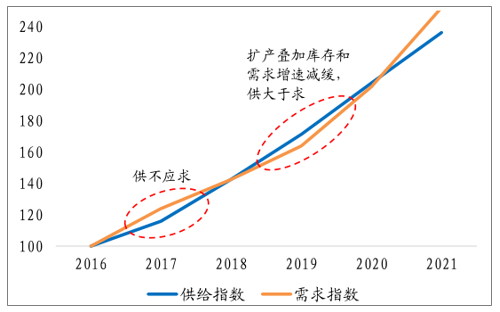

预计2020年左右前期库存和轻微的供大于求会一并消化完毕,重新达到平衡。2020年后5G和AI的普及和应用将成为拉动半导体需求的重要力量,同时下一代DRAM制程也将开始普及,整个DRAM市场供需关系会更加复杂,但规模总体向上的趋势是确定的。2019年~2020年除海力士新开无锡产线外,其他厂商都没有大规模扩产计划,总体年投片量增幅在3%~5%之间。在此基础上,我们综合考虑供需增长和累计库存等往年影响进行供求平衡测算。

2018年三星扩产8%,海力士无锡厂也小幅扩产,快速填补需求缺口,景气行情终结。但是之后除海力士外其他大厂商均无大规模扩产,1Znm以下制程预计要在2021年才大规模进入市场。今明两年会是一个投片量、制程水平的双重平台期,我们预计需求增速的反超会在2019年消化库存,2020年前后DRAM位元供求会重新达到平衡。

DRAM市场有望在2020年恢复供求平衡至景气

数据来源:公开资料整理

二、其他国家情况

1、美国

主导时期:原发技术驱动的半导体存储黎明。

与日韩不同,美国发展存储器的时候,个人计算机还没有普及。因此当时存储器用量小,价格高,存储器的发展离商战较远,更多是以技术驱动。1969年,在诺伊斯和摩尔等初代集成电路元勋们的努力下,英特尔成功开发出第一块存储芯片——容量为64个字节的3101芯片。次年,英特尔的12号员工特德.霍夫提出了一种新的设计,将DRAM存储器单元的晶体管从四个减少到三个。这样就可以把更多的存储单元集结在一起,大大提高存储空间,达到1024个字节。这是如今所用DRAM的技术原型。

到了1970年,英特尔在存储器的研发上更进一步,他们开发出来容量2K的可擦除可编程只读存储器(EPROM)。1972年,英特尔更进一步开发出了世界上第一块静态随机存储器(SRAM)2102芯片。到了70、80年代,存储器的容量成指数增长,4K,16K,64KDRAM芯片先后问世。这一时期的半导体存储器基本由英特尔和MOSTEK等美国公司垄断。

2、日本

存储的崛起:开创“官产学”一体发展模式。

日本作为后发的追赶者,开创了顶层设计护航半导体产业的先河。1970年代的日本政府一手抓“产官学”一体推进本土半导体实力发展,一手抓进口壁垒搞产业保护。日本的半导体存储起步并不晚,1971年NEC就推出了DRAM芯片,紧追英特尔的量产DRAM。尽管如此,日本半导体的技术实力和产品性能与美国依然有巨大差距。同期的美国存储器已经用上了超大规模集成电路(VLSI),而日本还停留在上一代技术大规模集成电路(LSI)。

1976年,由日本政府的通产省牵头,以日立、三菱、富士通、东芝、NEC五大公司作为骨干,联合了日本通产省的电气技术实验室(EIL)、日本工业技术研究院电子综合研究所和计算机综合研究所,投资了720亿日元,攻坚超大规模集成电路DRAM的技术难关。为期四年的VLSI攻关项目成绩斐然,来自不同公司的团队一方面互通有无,一方面互相竞争,共取得专利1210项,商业机密347件。

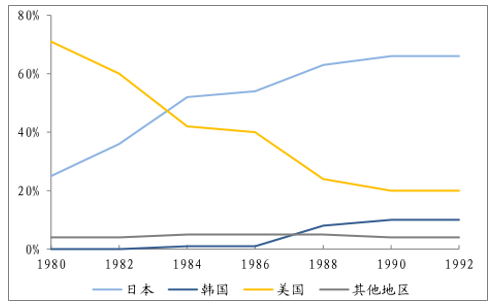

VLSI攻关项目的成功直接帮助日本在DRAM的成本和可靠性上反超美国,70年代末美国DRAM的良率在50%左右,而日本能做到当时惊人的80%,构成了压倒性的总体成本优势。于是日本存储企业趁胜追击挑起价格战,DRAM芯片从1981年的50美元降到1982年的5美元一片,美国厂商招架不住节节败退。也就是在这个时期,日本存储产业完成了对美国的反超。在鼎盛的80年代末90年代初,日本DRAM占到了全球DRAM市场份额的65%以上,最终将英特尔逼退DRAM市场。

日本在1990年代超越美国成为全球DRAM最大供应国

数据来源:公开资料整理

日本存储器产业崛起留给我们最宝贵的经验,就是揭示了存储产业的技术密集和资本密集的特点,并且论证了官产学共同发展存储产业的可行性和重要性。过了1960年代的存储器田园时代以后,存储器市场迅速增长,技术壁垒快速增高。在此后的竞争中,对技术、资金、市场三大要素的要求都极其严苛。单靠一个企业的力量已经难以追赶,因此后发追赶者势必要通过企业和政府的通力合作才能成功。

3、韩国

韩国半导体产业早期的发展凭借的是低廉的劳动力成本和土地成本,吸引外商投资建厂。这一时期韩国快速积累了大量资本,同时形成了半导体产业的雏形。但缺少技术、劳动密集的低端发展模式在70年代走到了尽头。为了推动产业升级,韩国政府在1973年宣布了“重工业促进计划”,并于1975年公布了扶持半导体产业的六年计划,强调实现电子配件及半导体生产的本土化。

有日本的成功经验在前,韩国深知必须掌握核心科技才能在存储之路上笑走得长远。在1982年到1987年的“半导体工业振兴计划”期间,韩国效仿日本的VLSI攻坚项目,由韩国电子电子通信研究所牵头,联合三星、LG、现代三大集团以及韩国六所大学,一起对DRAM进行技术攻关。该项目持续三年,研发费用达1.1亿美元,韩国政府便承担了57%。

除了技术追赶之外,韩国存储霸权的确立还离不开历史机遇和残酷的商业搏杀。韩国存储产业抓到的最大历史机遇就是1987年的美日半导体争端。这场争端最终以日本退让,承诺通过减少DRAM产量来提高芯片价格。但此时适逢计算机普及浪潮,DRAM减产造成全球256KDRAM缺口巨大,韩国存储企业抓住机会,顺势填补市场空白。

在商战方面,韩国的决心和实力可谓是破釜沉舟,不达目的不罢休,不顾长期巨亏,咬定存储产业死死不放。比如,三星于1984年推出64KDRAM时,正赶上全球半导体业低潮,内存价格从每片4美元暴跌至每片30美分,而三星当时的生产成本是每片1.3美元,这意味着每卖出一片内存三星便亏1美元。

而三星在后来的90年代,依然连续9年巨亏,在亚洲金融危机时负债率一度高达300%。在此期间,韩国政府和国内财团的资金力量都力挺三星,光是韩国政府就以优惠利率先后提供了超过60亿美元的政策性贷款。

四、行业趋势发展

存储器产业是典型的资本密集、技术密集产业,已经形成了巨头垄断的格局,一个新入局的企业单靠自身很难打破壁垒。从存储器产业的发展历史也可以看到,后发的追赶者越来越倚重于官产学一体研发、国内资本等企业外部力量的合力扶持。

我国电子产业大环境日趋成熟,有巨大的半导体消费需求,同时产能和技术也在快速提升,产业转型时间窗口的到来形成了客观的“时势”。

社会综合资源在顺应时势的情况下果断大力支持存储器产业,调动大量资源对存储器国产化进行战略攻坚,有助于国内存储企业走出加强版的韩国路线,打破当前的垄断格局。

存储器占据半导体产业和信息产业的核心地位,市场规模巨大,但垄断格局牢固,巨头优势明显。据全球半导体贸易统计组织(WSTS)估算,2018年全球半导体产品销售额4373亿美元,其中存储器就占到了1343亿美元,超过30%。存储器市场空间虽然巨大,但竞争却异常激烈,而且其资本投入大、科技含量高的特点加剧了强者愈强的马太效应,三星镁光、海力士三巨头已经在DRAM领域形成了“高市占率→高营业额→研发投入大→技术领先→抢占市场”的良性循环。在强者愈强的产业壁垒面前,后进企业凭自身力量难以实现突破,还需要产业战略机遇、社会资源协同支持等等外部因素的助力。

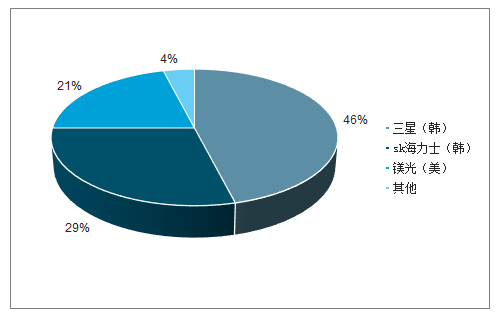

存储器产业在过去五十多年的发展中经过了残酷的商业竞争和淘汰,已经形成了寡头垄断的局面。国外巨头三星,SK海力士和美光在2018年DRAM全球市场中占比分别为45.5%,29.1%,21.1%,总占比超过95%,基本垄断了整个DRAM市场。而在NANDFlash领域,三星,东芝/西部数据,美光,SK海力士和英特尔在2017年NANDFlash全球市场中占比分别为39%,32%,11%,11%,6%,总占比高达99%。

2018年DRAM被三巨头垄断

数据来源:公开资料整理

存储产业的资本支出和研发成本巨大,也是该行业的一大门槛。目前主要存储企业都采用IDM模式,不但要花费巨额经费进行技术研发,还要承担大量资本支出来购置设备。以镁光为例,2019年度镁光计划资本支出105亿美元,占到了公司2018年全年营收(304亿美元)的34.5%。如此巨额的资本投入几乎全部用于技术更新及其配套的设备更新,最终只涉及技术升级,而没有投片产能的增加。

2018年半导体资本支出52%用于存储

数据来源:公开资料整理

存储产业壁垒愈发牢固,新厂商想要崛起离不开技术攻关、资金实力、市场匹配。美国存储作为先行者,靠企业自身力量建立领先;日本作为有技术基础的追赶者,通过“官产学”一体攻关获得技术优势抢占市场;韩国作为起步更晚底子更弱的追赶者,先通过技术引进开展生产,再效仿日本研发技术,最后通过长期的国内资本支持在市场低谷中亏损扩张。存储器产业与国民经济战略方向以及社会综合资源的关系正越来越紧密。中国存储企业要崛起,势必离不开这些方面的支持,而现在正是东风已至的最好时机。

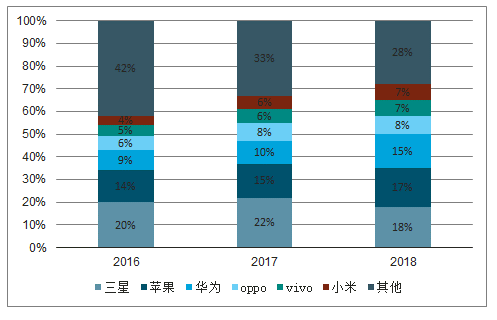

从需求结构来看,中国品牌本身就有巨大的存储器需求,他们有望在未来率先吸收国产存储器产能。中国本土品牌在智能机和PC领域已占据相当大的市场份额。虽然从2017年开始全球智能机出货量就开始显露疲态,但中国手机品牌却逆势快速扩张。在2018年的全球智能机市场上,华为、OPPO、VIVO、小米四大品牌占据的市场份额达到37%,相比2017年提升7%个百分点。加上联想(3%)、1+等品牌,中国品牌智能机市场份额直逼50%。而在更加成熟的PC市场,联想、宏碁、华硕三大中国品牌稳居全球前6大PC出货品牌。国产DRAM一旦量产,这些中国品牌将成为最有潜力的消费客户。

在产能和需求都在转向中国的半导体产业转移大背景下,正是多方力量共同协力推动国产存储的机会窗口。

中国品牌的的智能机市场份额快速扩大

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国DRAM存储器行业市场竞争现状及未来发展趋势研究报告》

版权申明:本站文章部分自网络,如有侵权,请联系:west999com@outlook.com

特别注意:本站所有转载文章言论不代表本站观点!

本站所提供的图片等素材,版权归原作者所有,如需使用,请与原作者联系。